Erfahre, wie eine intelligente Absicherung deiner Arbeitskraft dir finanzielle Sicherheit bieten kann. Entdecke Strategien und Tipps, um deine Zukunft zu sichern.

In einer Welt, die sich ständig verändert und in der Unsicherheit oft die einzige Konstante zu sein scheint, ist es unerlässlich, die eigene Arbeitskraft zu schützen. Die Absicherung der Arbeitskraft kann einen entscheidenden Unterschied zwischen finanzieller Stabilität und unerwarteten finanziellen Herausforderungen ausmachen. In diesem Artikel werden wir verschiedene Aspekte der Absicherung der Arbeitskraft erkunden und Strategien aufzeigen, um langfristige Sicherheit zu gewährleisten.

Buche hier einen Online-Termin (kostenlos für Kunden)

# Die Bedeutung der Absicherung der Arbeitskraft

In einer Zeit, in der Karrierewege unberechenbarer denn je sind, ist die Absicherung der Arbeitskraft von entscheidender Bedeutung für den individuellen finanziellen Schutz.

# Warum ist die Absicherung der Arbeitskraft wichtig?

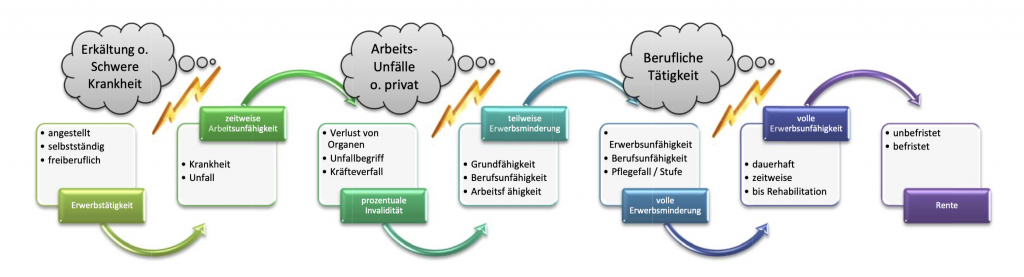

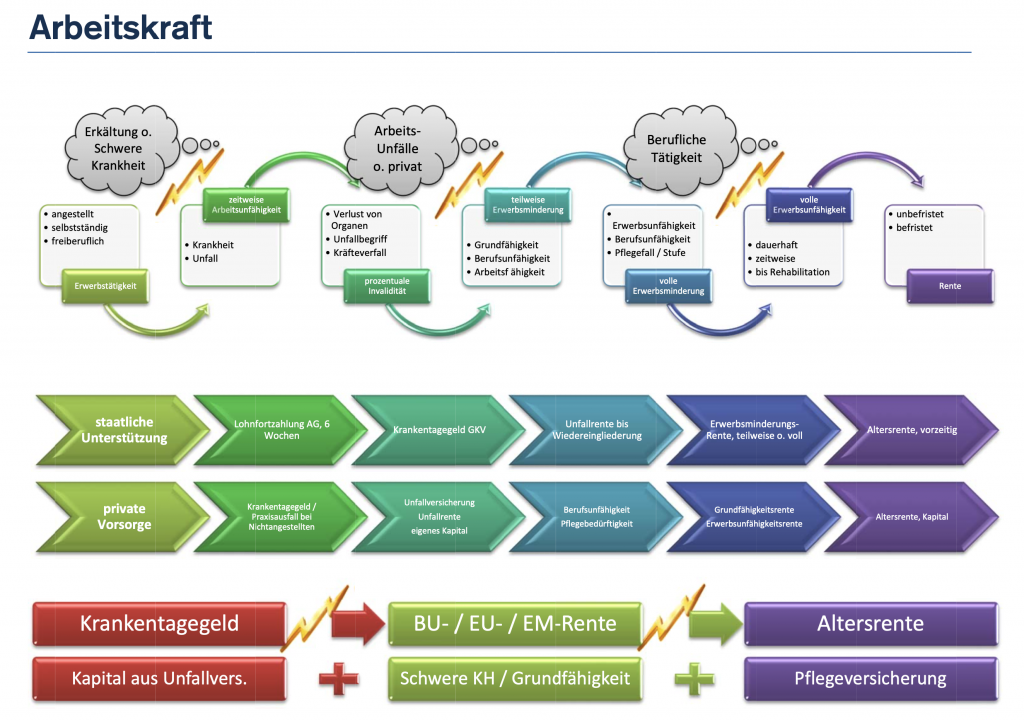

Die Absicherung der Arbeitskraft geht über die traditionelle Vorstellung von Versicherungen hinaus. Es geht darum, sicherzustellen, dass man im Falle von Krankheit, Unfall oder anderen unvorhergesehenen Ereignissen weiterhin ein Einkommen hat.

# Schutz vor finanziellen Risiken

Ohne Absicherung der Arbeitskraft sind wir den finanziellen Risiken ungeschützt ausgesetzt. Plötzliche Krankheiten oder Verletzungen können zu Einkommensverlusten führen, die schwerwiegende Auswirkungen auf unsere finanzielle Stabilität haben können.

Strategien zur Absicherung der Arbeitskraft mit Versicherungslösungen

Im Rahmen der Absicherung der Arbeitskraft spielen verschiedene Versicherungslösungen eine wichtige Rolle, um finanzielle Risiken abzudecken und langfristige Sicherheit zu gewährleisten.

1. Berufsunfähigkeitsversicherung: Ein entscheidender Schutz

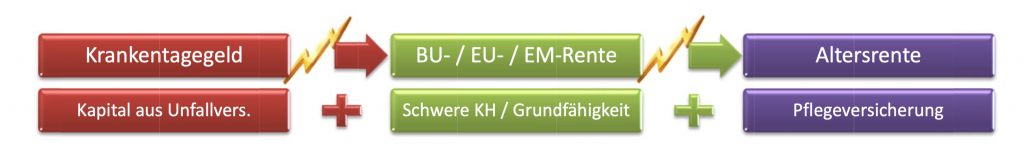

Die Berufsunfähigkeitsversicherung bietet einen finanziellen Schutz, wenn eine Person aufgrund von Krankheit oder Verletzung dauerhaft nicht mehr in der Lage ist, ihren Beruf auszuüben. Sie zahlt eine monatliche Rente, um den Lebensstandard aufrechtzuerhalten und finanzielle Verpflichtungen zu erfüllen. Statistisch gesehen, wird jeder 4. Berufstätige im Laufe seines Lebens berufsunfähig.

2. Grundfähigkeitsversicherung: Schutz für grundlegende Fähigkeiten

Die Grundfähigkeitsversicherung zahlt im Falle des Verlustes grundlegender Fähigkeiten wie Sehen, Hören, Sprechen oder der Fähigkeit zu Gehen eine vorab vereinbarte Summe aus. Sie bietet finanzielle Unterstützung, um die Kosten für notwendige Anpassungen oder Pflege zu decken.

3. Schwere-Krankheiten-Vorsorge: Absicherung bei schwerwiegenden Erkrankungen

Die Schwere-Krankheiten-Vorsorge zahlt eine vereinbarte Summe aus, wenn eine versicherte Person an einer schwerwiegenden Krankheit wie Krebs, Herzinfarkt oder Schlaganfall erkrankt. Diese Versicherung bietet finanzielle Sicherheit, um medizinische Behandlungen oder Lebenshaltungskosten zu decken. Überlegung: Wieviele Leute kennen Sie, die eine der genannten Krankheiten erlitten hat? Wieviele kennen Sie, die berufsunfähig geworden sind?

4. Unfallversicherung: Schutz bei Unfällen

Die Unfallversicherung bietet finanziellen Schutz im Falle von Unfällen, die zu Verletzungen und dauerhaften Beeinträchtigungen führen. Sie zahlt eine Leistung, um medizinische Kosten zu decken oder den Verdienstausfall während der Genesung auszugleichen.

5. Erwerbsunfähigkeitsversicherung: Absicherung bei dauerhafter Erwerbsunfähigkeit

Die Erwerbsunfähigkeitsversicherung zahlt eine monatliche Rente, wenn eine Person dauerhaft nicht mehr in der Lage ist, einer Erwerbstätigkeit nachzugehen. Diese Lösung zielt auf eine grundsätzliche Arbeitsfähigkeit ab und ist nicht mit einer Berufsunfähigkeitsversicheurng gleichzusetzen. Sie bietet finanzielle Unterstützung, um den Lebensunterhalt zu bestreiten und den Verlust des Einkommens auszugleichen.

6. Krankentagegeld: Einkommenssicherung bei Krankheit

Das Krankentagegeld zahlt eine tägliche Geldleistung, wenn eine versicherte Person aufgrund von Krankheit arbeitsunfähig ist. Es bietet finanzielle Sicherheit, um den Einkommensausfall während der Krankheitsdauer zu kompensieren. Der Übergang in eine Berufsunfähigkeitsversicherung ist dabei nicht fließend: Wer krank ist, ist erstmal nicht berufsunfähig. Bei einigen Anbietern gibt es deswegen Garantien, dass hier keine Lücken zwischen Arbeitsunfähigkeit („gelber Schein“) und Berufsunfähigkeit entstehen.

Durch die Kombination dieser Versicherungslösungen mit anderen Strategien wie Notfallfonds und Einnahmequellen-Diversifizierung kann eine umfassende Absicherung der Arbeitskraft erreicht werden, die langfristige finanzielle Stabilität gewährleistet.

Buche hier einen Online-Termin (kostenlos für Kunden)

Beispiele für Definitionen:

Berufsunfähigkeit

„Berufsunfähigkeit liegt vor, wenn der Versicherte infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, voraussichtlich mindestens 6 Monate außerstande sein wird, seinem Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, nachzugehen.“

Erwerbsunfähigkeit

„Erwerbsunfähigkeit liegt vor, wenn der Versicherte infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, voraussichtlich mindestens zwei Jahre außerstande sein wird, einer Erwerbstätigkeit von mehr als 3 Stunden täglich nachzugehen.“

Grundfähigkeit

Leistung bei Verlust einer der folgenden Fähigkeiten: Sehen, Sprechen, sich orientieren, Hände gebrauchen – oder

Leistung bei Verlust drei der folgenden Fähigkeiten: Hören, Sitzen, Gehen, Stehen, Auto fahren, Greifen, Treppe steigen, Knien o. Bücken, Heben und Tragen, Arme bewegen.

Schwere Krankheiten

Leistung bei Feststellung einer der folgenden Krankheiten:

Krebs (1) · Schwere Verbrennungen · Schlaganfall · Herzinfarkt · Muskeldystrophie · Querschnittslähmung ·Nierenversagen · Sprachverlust · Blindheit · Koma · Taubheit · Verlust von Gliedmaßen (2) · Aortenplastik ·

Bypass-Operation der Herzkranzgefäße · Erkrankung des Herzmuskels · Aplastische Anämie (Blutbildungsstörung) · Fortgeschrittene Lebererkrankung · Kinderlähmung (Poliomyelitis) · Chronische rezidivierende Bauchspeicheldrüsenentzündung · Multiple Sklerose (2) · Gutartiger Hirntumor · Fortgeschrittene Alzheimer Krankheit (vor Alter 65) · Systemischer Lupus Erythematodes · Schwere Kopfverletzung · HIV-Infektion durch Bluttransfusion · HIV-Infektion erworben als Folge bestimmter beruflicher Tätigkeiten · Schwere rheumatoide Arthritis · Fortgeschrittene Parkinson’sche Krankheit · Enzephalitis · Bakterielle Meningitis · Motor – Neurone – Erkrankung · Abhängigkeit von einer dritten Person (3) · Fortgeschrittene Lungenerkrankung…. und mehr